Startseite » Pernod Ricard – Fundamentale Aktienanalyse

Pernod Ricard ist einer der führenden Hersteller von Spirituosen und Weinen weltweit. Das Unternehmen mit Sitz in Frankreich entstand 1975 durch die Fusion von Pernod und Ricard. Heute ist es besonders für Premium-Marken wie Absolut Vodka, Chivas Regal, Jameson Irish Whiskey und Martell Cognac bekannt.

Mit einer starken internationalen Präsenz produziert, vertreibt und vermarktet Pernod Ricard seine Produkte rund um den Globus. Innovation und Nachhaltigkeit stehen dabei im Fokus: Sei es durch kreative digitale Kampagnen, neue Produktideen oder Maßnahmen zur CO2-Reduzierung und nachhaltigen Produktion. Das Unternehmen bleibt am Puls der Zeit und verbindet Tradition mit einem klaren Blick in die Zukunft.

Grundlage der Analyse sind unter anderem die neuesten Unternehmensberichte (10-K bzw. Jahres- und Quartalsberichte), Einschätzungen von Marktexperten und meine persönliche Meinung. Diese Analyse ist jedoch keine Anlageberatung oder Handlungsempfehlung. Alles, was ich hier darlege, könnte komplett falsch sein. Mein Ziel ist es, meinen eigenen Blick auf dieses Unternehmen zu erweitern. Deine eigene Recherche ist absolut unerlässlich, um eine fundierte Entscheidung zu treffen – das ist mir besonders wichtig. Also, legen wir los.

Pernod Ricard stellt alkoholische Getränke her und verkauft sie – so simpel das klingt, dahinter steckt eine ausgefeilte Strategie. Das Unternehmen setzt stark auf Premium- und Prestige-Marken, die für Qualität und Exklusivität stehen. Diese Ausrichtung ermöglicht es, höhere Gewinnmargen zu erzielen und sich von der Masse abzuheben.

Ein zentraler Baustein des Erfolgs ist dabei die globale Präsenz. Pernod Ricard ist weltweit vertreten und profitiert so von unterschiedlichen Marktentwicklungen. Gleichzeitig hilft diese breite Aufstellung, Risiken geschickt zu verteilen.

Strategic International Brands:

Zu den internationalen Zugpferden gehören Absolut Vodka, Jameson Whiskey, Chivas Regal, Ballantine’s, Martell Cognac und Havana Club Rum. Diese bekannten Premium-Marken generieren den Großteil des Umsatzes und sind in nahezu allen wichtigen Märkten vertreten.

Strategic Local Brands:

Diese Produkte sind besonders auf regionale Vorlieben zugeschnitten und nur in bestimmten Ländern zu haben. Beispiele sind Ricard Pastis in Frankreich oder lokale Whiskys in ausgewählten Märkten.

Specialty Brands:

Nischenprodukte und kleinere Marken wie Craft-Spirituosen oder Premium-Liköre. Sie bedienen spezifische Zielgruppen und Märkte.

Strategic Wines:

Obwohl Spirituosen im Fokus stehen, ist Pernod Ricard auch im Weinsegment aktiv. Zu den bekannten Marken gehört Campo Viejo, das vor allem im Premium-Weinsektor stark ist.

Indien:

Indien ist besonders stark und wächst mit +6 %. Die Mittelschicht wächst, und die Nachfrage nach hochwertigen Produkten bleibt stabil. Hier scheint Pernod Ricard alles richtig zu machen.

Asien (ohne China):

Länder wie Japan und Taiwan liefern ein Wachstum von +3 %. Diese Regionen sind verlässlich und bieten eine solide Basis, gerade in schwierigen Zeiten.

Afrika und Naher Osten:

Auch hier läuft es gut. Mit stabilen Ergebnissen, besonders in Ländern wie der Türkei und Nigeria, zeigt die Region, wie viel Potenzial noch vorhanden ist.

Global Travel Retail:

Der Reisesektor erholt sich langsam. Mit einem Wachstum von +2 % außerhalb Chinas kommen die Passagierzahlen zurück, und das macht sich auch beim Absatz bemerkbar.

Die herausfordernden Märkte:

USA:

Der US-Markt bleibt schwierig. Mit einem Rückgang von -9 % stehen Lageranpassungen bei Händlern und Distributoren im Vordergrund. Gleichzeitig bremsen höhere Zinsen die Verbraucherstimmung – keine einfache Kombination.

China:

China macht es dem Unternehmen mit -10 % schwer. Die schwache Wirtschaft und ein geringes Verbrauchervertrauen drücken auf die Nachfrage. Aber auch Zölle drücken kräftig auf die Margen.

Europa:

Europa ist ein gemischtes Bild. Während Länder wie Deutschland und Polen gut laufen, bleibt der Rest Westeuropas mit -5 % verhalten. Stagnierende Preise und schwache Konsumlaune machen hier zu schaffen.

Mein Eindruck:

Pernod Ricard hat klare Wachstumstreiber in Indien, Afrika und Asien (ohne China), während die Märkte in den USA, China und Europa größere Herausforderungen mit sich bringen. Was mir gefällt: Das Unternehmen setzt auf differenzierte Strategien, um in schwierigen Märkten stabil zu bleiben, während es in Wachstumsregionen weiter Gas gibt. Das zeigt, wie flexibel und anpassungsfähig die Firma ist. Ob es nachhaltig ist, wird sich hier aber zeigen.

Die Geschichte von Pernod Ricard begann mit zwei Visionären: Henri-Louis Pernod, der 1805 in Frankreich die erste industrielle Absinth-Brennerei gründete, und Paul Ricard, der 1932 mit seinem Ricard Pastis einen Kassenschlager schuf. 1975 fusionierten ihre Unternehmen und legten den Grundstein für Pernod Ricard, das heute zu den Giganten der Branche gehört.

Wichtige Übernahmen, die das Unternehmen geprägt haben:

Diese Akquisitionen haben Pernod Ricard zur weltweiten Nummer zwei im Spirituosenmarkt gemacht, direkt hinter Diageo.

Pernod Ricard heute

PR beschäftigt rund 19.500 Mitarbeiter weltweit und erreichte im Geschäftsjahr 2023/2024 einen Umsatz von über 23,7 Milliarden Euro. Mit einem breiten Produktportfolio und einer starken Marktposition zählt das Unternehmen zu den führenden Akteuren der Spirituosen- und Weinbranche. Durch die Kombination aus traditionellem Know-how und innovativen Ansätzen verfolgt der Konzern eine langfristige Wachstumsstrategie.

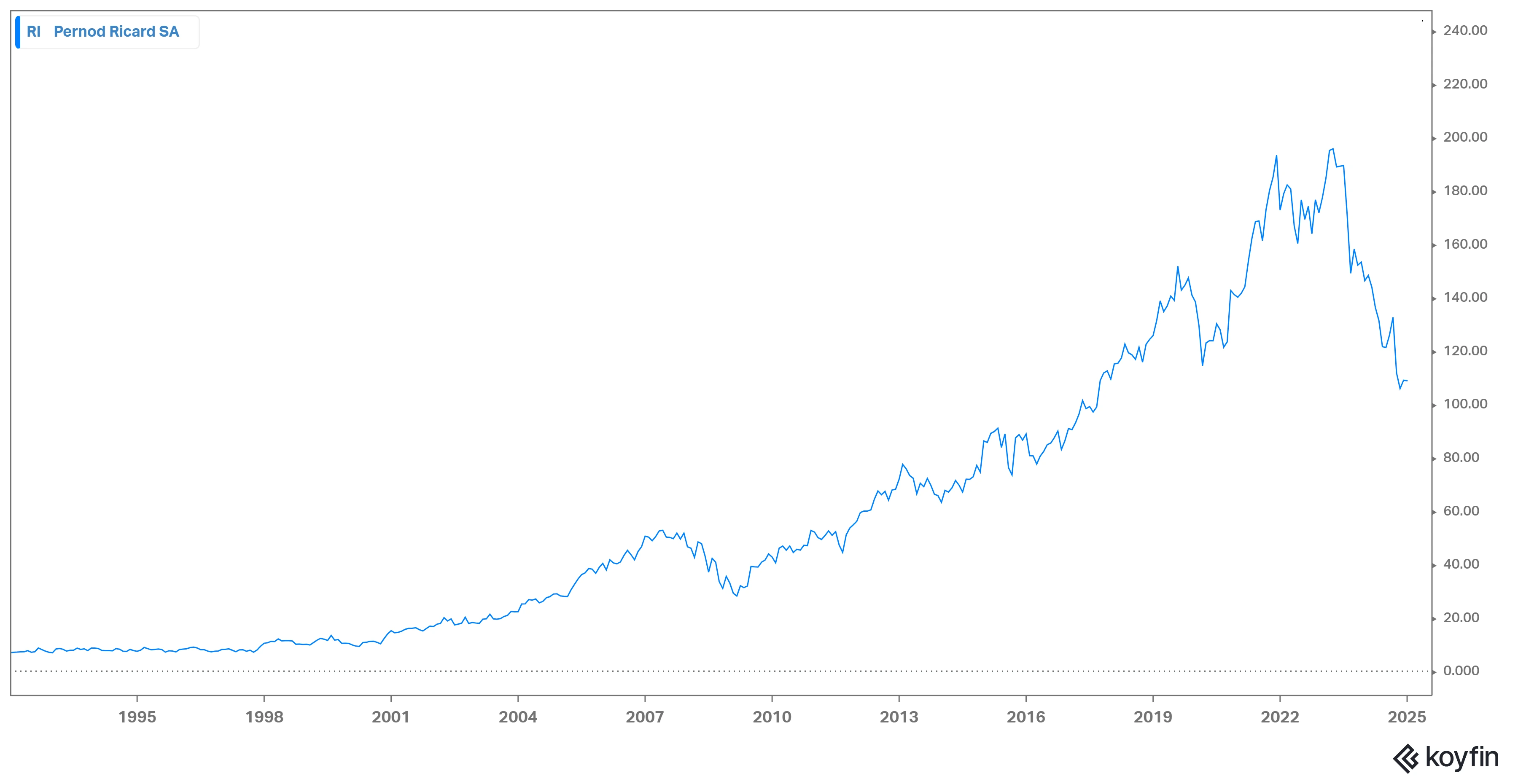

Quelle: https://app.koyfin.com/share/787808340b

Wie viele große Unternehmen musste der Konzern im Laufe seiner Geschichte diverse Krisen bewältigen, die das Geschäft zeitweise erschwerten. Hier sind einige der bedeutendsten:

Die Asienkrise (1997/98):

Die Finanzkrise in Asien führte zu einem Einbruch der Nachfrage in mehreren Märkten, in denen der französische Spirituosenhersteller aktiv war. Besonders das Premium-Segment litt unter der verringerten Kaufkraft der Konsumenten.

Die Finanzkrise (2008/09):

Die globale Wirtschaftskrise brachte eine Konsumzurückhaltung mit sich, die auch den Absatz von alkoholischen Getränken beeinträchtigte. Trotz dieser Herausforderungen konnte der Konzern durch die Stärke seines Produktportfolios seine Position behaupten.

Wirtschaftliche Abschwächung in China (seit 2012):

Chinas Maßnahmen gegen luxuriöse Bankette von Regierungsbeamten und die allgemeine Konjunkturverlangsamung führten zu einer geringeren Nachfrage nach Premium-Spirituosen wie Cognac.

Die Corona-Pandemie (2020/2021):

Die Pandemie hatte erhebliche Auswirkungen auf Gastronomie und Tourismus. Geschlossene Bars und Restaurants sowie eingeschränkte Reiseaktivitäten reduzierten den Absatz alkoholischer Getränke, insbesondere im Bereich Gastronomie und Duty-Free.

Globale Lieferkettenprobleme und Inflation (seit 2022):

Steigende Kosten für Rohstoffe und Logistik belasteten die Gewinnmargen. Dennoch konnte das französische Unternehmen durch Preisanpassungen und Effizienzmaßnahmen gegensteuern.

Diese Krisen verdeutlichen, dass auch ein globaler Akteur in der Spirituosen- und Weinbranche nicht vor externen Einflüssen gefeit ist.

1. Premiumisierung und Prestige

Ein zentraler Baustein des Erfolgsmodells ist die konsequente Ausrichtung auf Premium- und Prestige-Marken. Dabei geht es darum, hochwertige und exklusivere Produkte anzubieten, die für Qualität und ein besonderes Erlebnis stehen. Diese Strategie ermöglicht es, deutlich höhere Gewinnmargen zu erzielen als mit Standardprodukten.

2. Globale Präsenz und Diversifizierung

Der Konzern profitiert besonders von seiner globalen Reichweite. Diese breite Aufstellung hilft, Risiken zu minimieren und von unterschiedlichen Marktentwicklungen zu partizipieren.

3. Starke Marken und kreatives Marketing

Der Hersteller kann auf ein beeindruckendes Portfolio an bekannten und geschätzten Marken zurückgreifen. Diese bilden das Fundament des Erfolgs und werden durch gezielte Marketingstrategien weiter gestärkt.

4. Integrierte Wertschöpfungskette

Der Konzern kontrolliert weite Teile der Produktions- und Lieferkette selbst. Dadurch kann er die Qualität seiner Produkte sicherstellen und effizient auf Marktveränderungen reagieren.

5. „Créateurs de Convivialité“ (Gestalter der Geselligkeit)

Dieser Leitspruch beschreibt nicht nur die Philosophie der Marke, sondern ist tief in der Unternehmenskultur verankert. Es geht darum, besondere Momente des Beisammenseins zu schaffen und zu fördern.

Diese fünf Säulen sind das Fundament des Erfolgsmodells. Sie sorgen dafür, dass das Unternehmen im globalen Wettbewerb nicht nur bestehen, sondern auch weiter wachsen kann – immer mit einem Fokus auf Qualität, Innovation und Nachhaltigkeit.

Der globale Markt Alkholische Genussmittel ist dynamisch und von ständigem Wandel geprägt. Trends wie die wachsende Nachfrage nach Premium-Spirituosen, das steigende Interesse an handwerklich hergestellten Produkten und die lebendige Cocktailkultur bestimmen, was Konsumenten begeistert. Gleichzeitig spielt ein stärkeres Gesundheitsbewusstsein eine Rolle – viele suchen nach Alternativen mit weniger oder ganz ohne Alkohol.

Auch die wirtschaftliche Lage hat Einfluss: In Zeiten von Inflation und unsicheren Märkten geben Menschen weniger für Luxusgüter aus. Bei einem wirtschaftlichen Aufschwung hingegen steigt die Bereitschaft, in hochwertige Produkte zu investieren. Strenge Regulierung und Gesetzgebung wie Alkoholsteuern, Werbe- oder Altersbeschränkungen stellen zusätzliche Herausforderungen dar, besonders für international agierende Unternehmen wie Pernod Ricard.

Demografische Trends eröffnen ebenfalls Chancen und Risiken: Die wachsende Mittelschicht in Schwellenländern schafft neue Märkte, während in Industrieländern die alternde Bevölkerung die Konsumgewohnheiten verändert.

Pernod Ricard bewegt sich in einem stark umkämpften Markt, der von wenigen, aber großen Spielern dominiert wird. Hauptkonkurrent ist Diageo, der weltweit führende Spirituosenkonzern, mit dem Pernod Ricard in vielen Kategorien direkt konkurriert. Weitere wichtige Mitbewerber sind Brown-Forman (Whiskeys), Bacardi Limited (Rum und Mischportfolio) sowie Beam Suntory (Whiskeys und japanische Spirituosen).

Hier geht es nicht nur um den Preis, sondern vor allem um starke Marken und innovative Produkte. Die Unternehmen investieren intensiv in Marketing, um ihre Zielgruppen zu erreichen und eine emotionale Bindung zu schaffen. Gleichzeitig setzen sie auf neue Geschmacksrichtungen, Formate und Produkte, um den sich wandelnden Vorlieben der Konsumenten gerecht zu werden. Auch der Zugang zu den besten Vertriebskanälen – von Supermarktregalen bis hin zu angesagten Bars – ist ein entscheidender Faktor, um im Wettbewerb die Nase vorn zu behalten.

Die sogenannten “Abnehmspritzen” wie Semaglutid und Tirzepatid haben in den letzten Monaten viele Diskussionen ausgelöst – letztlich könnten sie auch die Alkoholindustrie beeinflussen. Diese Medikamente zügeln den Appetit und führen dazu, dass Menschen weniger essen, was auch ihren Alkoholkonsum verändern könnte. Wer weniger Lust auf Essen hat, greift vielleicht auch seltener zu einem Glas Wein oder einem Cocktail.

Für Unternehmen wie Pernod Ricard könnte das durchaus eine Herausforderung sein, aber auch Chancen bieten. Wenn weniger getrunken wird, könnte sich der Fokus der Konsumenten auf bewussteren Genuss und hochwertige Produkte verlagern – genau die Stärke, auf die der Konzern mit seinen Premium-Marken setzt. Außerdem bleibt Alkohol ein fester Bestandteil vieler sozialer Anlässe, weshalb die Nachfrage wahrscheinlich nicht komplett verschwinden wird.

Vielleicht reagiert die Branche auch mit Innovationen, zum Beispiel durch alkoholfreie oder alkoholreduzierte Alternativen, die besser zu einem gesundheitsbewussten Lebensstil passen. Die langfristigen Auswirkungen dieser Medikamente sind schwer vorherzusagen, aber eins ist sicher: Firmen wie Pernod Ricard werden genau beobachten, wie sich das Konsumverhalten entwickelt, und ihre Strategien entsprechend anpassen. Panik ist sicher nicht nötig, aber wachsam bleiben um so mehr.

Die Partnerschaft zwischen Pernod Ricard und Lewis Hamilton um die nicht-alkoholische Agaven-Spirituose “Almave” ist mehr als nur eine spannende Zusammenarbeit – sie zeigt, wie der Konzern aktuelle Trends aufgreift und sich für die Zukunft aufstellt. Almave, entwickelt von Hamilton in Zusammenarbeit mit Casa Lumbre, bringt den Geschmack von Agaven-Spirituosen wie Tequila, ganz ohne Alkohol. Für Pernod Ricard ist das die perfekte Gelegenheit, in den rasant wachsenden Markt der nicht-alkoholischen Spirituosen einzusteigen.

Der Fokus liegt klar auf dem Gesundheitstrend und „Mindful Drinking“. Immer mehr Konsumenten – vor allem jüngere Generationen – achten darauf, bewusster mit Alkohol umzugehen oder ganz darauf zu verzichten. Almave bietet genau das: Genuss ohne Kompromisse. Gleichzeitig bringt Lewis Hamiltons Popularität die nötige Strahlkraft, um eine junge, trendbewusste Zielgruppe anzusprechen.

Für Pernod Ricard ist das auch eine smarte Diversifizierung des Portfolios. Die Investition reduziert die Abhängigkeit vom klassischen Alkoholgeschäft und öffnet Türen zu neuen Märkten. Mit Hamilton als Partner und dem eigenen Vertriebsnetzwerk dürfte Almave schnell an Fahrt aufnehmen. Kurz gesagt: Diese Zusammenarbeit ist ein starkes Statement dafür, wie der Riese Konsumtrends ernst nimmt und mutig neue Wege geht.

Das Geschäftsmodell von Pernod Ricard ist solide und basiert auf starken Premium-Marken, einer breiten globalen Präsenz und einer klaren Fokussierung auf Qualität und Exklusivität. Die Diversifizierung im Portfolio und eine smarte Anpassung an regionale Vorlieben machen das Unternehmen robuster gegen unerwartete Marktschwankungen. Herausforderungen wie Kostensteigerungen oder Wettbewerb werden durch starke Markenbindung, innovative Produkte und effiziente Prozesse ausgeglichen.

Werden durch Lock-in-Effekte wiederkehrende Umsätze erzielt? – Durch eine starke Markenbindung, eine emotionale Verankerung bei Konsumenten und exklusive Partnerschaften in der Gastronomie, werden stabile und wiederkehrende Umsätze erzielt.

Steigert sich der Nutzen des Produkts mit zunehmender

Kundenanzahl? – Eine zunehmende Kundenbasis macht Marken bekannter und erhöht die soziale Verankerung sowie Empfehlungen.

Wird das Geschäftsmodell robuster, je größer es wird?

Wächst der Erlös schneller als die Kosten? – Mit zunehmender Größe kann Pernod Ricard durch stärkere Marktmacht Preise besser durchsetzen und Kostenvorteile erzielen, was das Geschäftsmodell robuster macht.

Verfügt das Unternehmen über eigene, nicht einfach kopierbare Technologien oder Patente? – Pernod Ricard setzt auf Markenstärke und einzigartige Rezepturen, die schwer kopierbar sind, jedoch gibt es keine Patente.

Hat das Unternehmen eine starke Marke, um das Geschäftsmodell voranzubringen? – Der Hersteller besitzt global bekannte Marken. Starke Marken, die das Geschäftsmodell nachhaltig unterstützen und vorantreiben – diese haben Konkurrenten natürlich aber auch.

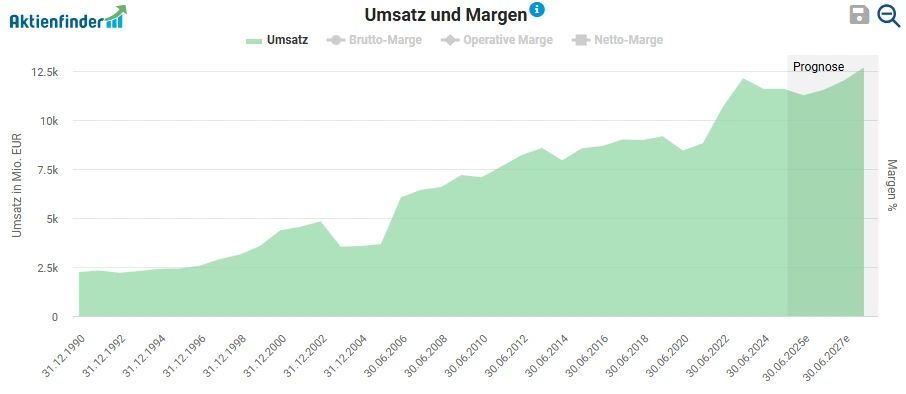

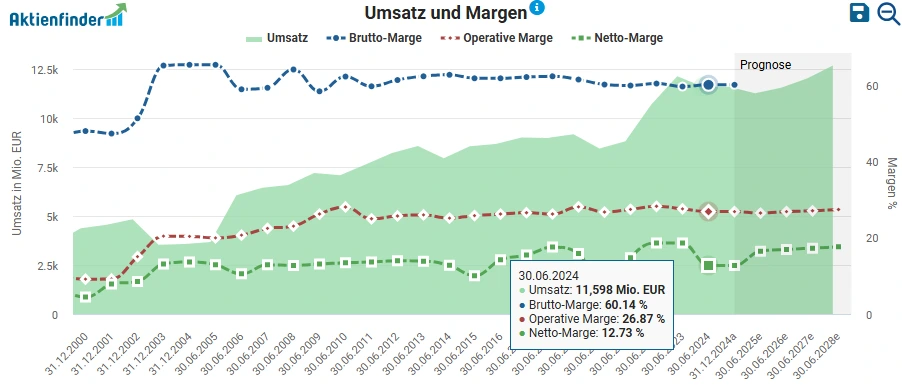

Das Unternehmen zeigte im Geschäftsjahr 2024 eine robuste Leistung, trotz eines herausfordernden Marktumfelds in den USA und ganz besondes in China. Der Gesamtumsatz belief sich auf 11,6 Mrd. EUR, was einem organischen Rückgang von 1 % entspricht. Ohne den Effekt des Rückzugs aus Russland wäre der Umsatz organisch um +1 % gewachsen.

Die schwachen Ergebnisse in den USA und China wurden durch Wachstum in anderen Regionen und starke Preisdisziplin ausgeglichen.

Operatives Einkommen (PRO):

Das operative Einkommen (Profit from Recurring Operations) betrug 3,1 Mrd. EUR, was einem organischen Anstieg von +1,5 % entspricht. Die Gründe dafür liegen in Preisanpassungen, Maßnahmen zur Effizienzsteigerung und einem konsequenten Kostenmanagement.

Warum Pernod Ricard PRO nutzt

Das Unternehmen hebt in seinen Berichten die Kennzahl PRO hervor, weil sie die tatsächliche Geschäftsentwicklung besser zeigt. Beispiel: Im Geschäftsjahr 2024 wurde das Betriebsergebnis (Operating Income) durch Sondereffekte wie den Rückzug aus Russland oder Wertberichtigungen auf Vermögenswerte belastet. Mit PRO werden solche Einflüsse ausgeklammert, um die operative Stärke des Kerngeschäfts klarer darzustellen.

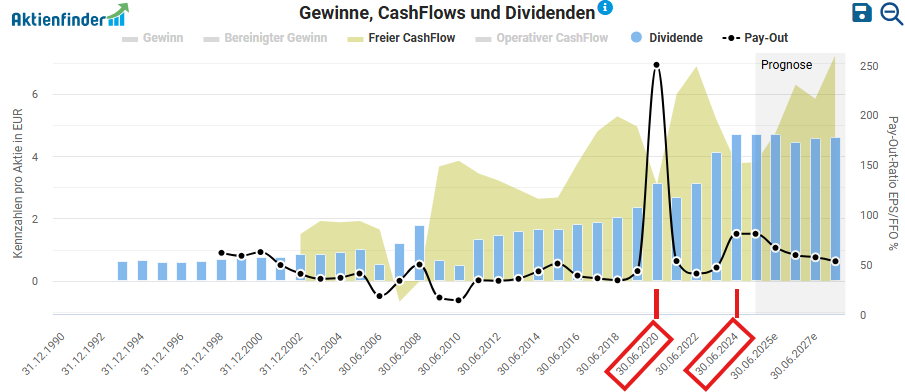

Gewinnentwicklung:

Profitabilität

Pernod Ricard zeigte trotz Herausforderungen eine beachtliche Profitabilität und bewies seine Widerstandsfähigkeit:

Die Nettomarge hat unter höheren Finanzkosten, Währungseffekten und einem Rückgang im PRO gelitten. Trotz dieser Herausforderungen bleibt das Unternehmen profitabel, muss aber eine schwächere Rentabilität im Vergleich zum Vorjahr hinnehmen. Der Gewinn je Aktie zeigt diese Entwicklung ebenfalls und wird durch steigende Kosten und die unsichere wirtschaftliche Lage ausgebremst.

Im Geschäftsjahr 2024 hat sich der Cashflow von Pernod Ricard im Vergleich zu 2023 verändert. Der freie Cashflow ist zwar zurückgegangen, aber das Unternehmen steckt trotzdem weiter kräftig Geld in Wachstum und den Ausbau seiner Kapazitäten. Damit setzt es klar auf die Zukunft und stärkt seine Position langfristig.

Wichtige Zahlen (in Mio. EUR):

Selbstfinanzierung aus dem laufenden Geschäft:

3,57 Mrd. EUR, ein Rückgang um 5 % (FY23: 3,75 Mrd. EUR).

Grund: Höhere strategische Lagerbestände (-645 Mio. EUR) und mehr Betriebskapital (-135 Mio. EUR).

Es zeigt, wie viel Geld ein Unternehmen durch seine normalen Geschäftsaktivitäten verdient, ohne dass es externe Finanzquellen wie Kredite oder Investoren braucht.

Kapitalausgaben (CapEx):

766 Mio. EUR, ein Plus von 26 % (FY23: 610 Mio. EUR).

Schwerpunkt: Ausbau von Kapazitäten in Irland, Schottland und den USA, z. B. neue Destillerien und Lagerhäuser.

Operativer Cashflow:

2,02 Mrd. EUR, ein Rückgang von 21 % (FY23: 2,56 Mrd. EUR).

Wiederkehrender freier Cashflow:

1,18 Mrd. EUR, ein Minus von 29 % (FY23: 1,66 Mrd. EUR).

Der wiederkehrende freie Cashflow zeigt, wie viel Geld ein Unternehmen nachhaltig zur Verfügung hat, nachdem die notwendigen Investitionen gedeckt sind.

Freier Cashflow (nach Einmaleffekten):

963 Mio. EUR, ein Rückgang von 33 % (FY23: 1,43 Mrd. EUR).

Was steckt dahinter?

Höhere strategische Lagerbestände:

Pernod Ricard investiert verstärkt in Premium-Whiskys und andere hochwertige Produkte, um die künftige Nachfrage zu sichern.

Kapazitätsausbau:

Deutlich mehr Investitionen fließen in Schlüsselregionen wie Irland, Schottland und die USA – vor allem in neue Destillerien, Lagerhäuser und nachhaltige Produktionskapazitäten.

Effekte auf den freien Cashflow:

Der Rückgang des freien Cashflows liegt hauptsächlich an den gestiegenen Investitionen in Lagerbestände und Betriebskapital.

Auch wenn der freie Cashflow deutlich zurückgegangen ist, zeigt Pernod Ricard, dass es finanziell solide dasteht. Das Unternehmen investiert kräftig in die Zukunft – mit höheren Lagerbeständen und dem Ausbau der Produktionskapazitäten. Das Ziel ist klar: nachhaltig wachsen und sich im Premiumsegment noch besser positionieren. Klar, kurzfristig drücken solche Investitionen auf die Zahlen, aber langfristig macht diese Strategie absolut Sinn.

Die Gesamtverschuldung hat sich im letzten Jahr moderat erhöht, vor allem durch gestiegene verzinste Schulden und höhere Dividendenzahlungen. Der freie Cashflow ist deutlich zurückgegangen, was die Tilgungskraft spürbar geschwächt hat. Auf der anderen Seite hat das Unternehmen seine liquiden Mittel aufgestockt – ein Zeichen für eine vorsichtige und strategische Kapitalplanung. Die Schuldenquote ist leicht gestiegen, bleibt aber überschaubar. Klar ist: Der Konzern nimmt höhere Zinskosten und eine geringere Tilgungsfähigkeit in Kauf, um weiter zu investieren und gleichzeitig die Aktionäre im Blick zu behalten. Die Schuldenentwicklung gibt allerdings aktuell keinen Anlass zur Sorge, muss aber unbedingt im Auge behalten werden, denn seit der Pandemie steigen die Schulden kontinuierlich an.

Die hohe Payout Ratio von 80,7 % (YoY 46,8 %) ist etwas, das ich definitiv im Blick behalten würde. Sie zeigt ganz klar, dass die Dividende aktuell nicht mehr aus dem laufenden Geschäft finanziert werden kann. Stattdessen greift das Unternehmen auf Schulden oder Reserven zurück – und das ist langfristig keine gute Strategie. Steigende Kosten, sinkende Margen und ein schwächerer Cashflow drücken zusätzlich auf die Finanzlage. Ohne Gegenmaßnahmen, wie zum Beispiel eine Dividendenkürzung oder bessere Kostenkontrolle, könnte das für das Unternehmen problematisch werden.

Im Geschäftsjahr 2024 hat Pernod Ricard sein Vermögen etwas gesteigert. Hauptgründe dafür sind der Aufbau von Lagerbeständen, mehr Liquidität in der Kasse und geplante Verkäufe von Vermögenswerten. Gleichzeitig sind die Forderungen gesunken – vielleicht durch effizientere Abläufe oder eine etwas geringere Nachfrage.

Die Übersicht zu Verbindlichkeiten und Eigenkapital gibt einen guten Eindruck davon, wie Pernod Ricard finanziell tickt. Das Unternehmen setzt auf eine Mischung aus Eigenkapital, langfristigen Anleihen und kurzfristigen Schulden, um seine Pläne umzusetzen. Für mich wirkt das wie eine solide Basis, die genug Spielraum lässt, um flexibel auf Veränderungen zu reagieren.

Langfristige Anleihen:

Klar, hier wurden mehr Schulden aufgenommen, vermutlich um strategische Projekte zu finanzieren. Das macht Sinn, aber mit den steigenden Zinsen sollte man ein Auge darauf haben.

Pensionsverpflichtungen:

Weniger Pensionslast – immer ein gutes Zeichen und langfristig entlastend.

Kurzfristige Anleihen:

Hier wird’s spannend: Diese Schulden müssen bald zurückgezahlt oder refinanziert werden. Wichtig ist, ob genug Cash oder ein Plan dafür da ist.

Handelsverbindlichkeiten:

Weniger offene Rechnungen – vielleicht durch besseres Management oder weniger Einkauf. Kein Grund zur Sorge.

Steuerschulden:

Mehr Steuern können den Cashflow drücken, aber meist ein Zeichen dafür, dass das Geschäft läuft.

Vermögenswerte werden verkauft, wohl um Kapital für andere Projekte freizuschaufeln. Solange keine Kerngeschäfte betroffen sind, eine kluge Entscheidung.

Pernod Ricard setzt gezielt auf mehr Schulden, um in Wachstum zu investieren, während gleichzeitig Vermögenswerte verkauft und die Liquidität gestärkt werden. Das Unternehmen wirkt gut aufgestellt, mit einer stabilen Bilanz und solidem Eigenkapital. Trotzdem sollte man die steigenden Schulden im Auge behalten, gerade bei den aktuellen Zinsen. Insgesamt hinterlässt die Strategie einen durchdachten und zukunftsorientierten Eindruck.

Das Management hat eine klare Vorstellung davon, wie die Zukunft aussehen soll. Das Ziel: die Umsätze jährlich um 4–7 % steigern und die operative Marge verbessern. Im Mittelpunkt stehen Premium-Produkte, die nicht nur gefragt sind, sondern auch eine hohe Rendite versprechen. Mithilfe digitaler Tools und datenbasierter Entscheidungen sollen Prozesse effizienter werden und Konsumenten besser verstanden werden.

Besonders spannend ist der Fokus auf Innovation. Pernod Ricard entwickelt neue Produkte und setzt auf Trends wie den wachsenden Markt für alkoholfreie Alternativen. Damit werden nicht nur bestehende Kunden angesprochen, sondern auch neue Zielgruppen in den Fokus genommen.

Auch Nachhaltigkeit spielt eine wichtige Rolle. Die „2030-Roadmap“ zielt auf Klimaschutz, Ressourcenschonung und gesellschaftliche Verantwortung ab. Dazu gehören der verantwortungsvolle Umgang mit Alkohol und Initiativen für mehr Diversität.

Intern wird ebenfalls viel getan. Weiterbildungen und Programme zur Stärkung digitaler Fähigkeiten und Leadership zeigen, dass langfristig gedacht wird. Der Fokus liegt nicht nur auf kurzfristigem Erfolg, sondern auf einer nachhaltigen Entwicklung der Organisation.

Für 2025 erwartet Pernod Ricard solides Wachstum und eine Erholung der Verkaufszahlen. Herausforderungen wie Lageranpassungen in den USA oder wirtschaftliche Unsicherheiten in China bleiben bestehen, doch die strategische Ausrichtung wirkt durchdacht und zukunftsorientiert.

Der Alkoholmarkt verändert sich stetig. Neue Trends und Konsumgewohnheiten bringen frischen Wind, und Unternehmen wie Pernod Ricard müssen sich anpassen. Hier ein Überblick, was sich tut – und warum das spannend ist.

Was gerade passiert, zeigt, wie sehr sich die Branche verändert. Es geht nicht mehr nur um das klassische Geschäft, sondern darum, neue Wege zu finden, um Konsumenten abzuholen. Pernod Ricard hat mit seinen Premium-Produkten und seiner Innovationskraft eine starke Ausgangslage. Klar, die Veränderungen sind eine Herausforderung, aber auch eine riesige Chance, den Markt mitzugestalten und an der Spitze zu bleiben.

Breites Markenportfolio: Pernod Ricard verfügt über bekannte Marken wie Absolut Vodka, Jameson Whiskey, Chivas Regal und Havana Club. Diese Vielfalt reduziert die Abhängigkeit von einzelnen Marken oder Kategorien.

Globale Präsenz: Das Unternehmen ist in über 160 Ländern aktiv und hat etablierte Vertriebsnetze, die einen breiten Marktzugang ermöglichen.

Fokus auf Premium-Produkte: Mit der Ausrichtung auf höherpreisige Produkte spricht Pernod Ricard ein zahlungskräftiges Publikum an und sichert sich höhere Gewinnmargen.

Starke Marketingstrategie: Das Unternehmen investiert kontinuierlich in Werbung und Markenbildung, was die Bekanntheit und Bindung der Marken fördert.

Erfahrung in der Branche: Mit einer langen Geschichte in der Spirituosen- und Weinindustrie bringt Pernod Ricard umfangreiches Wissen und Expertise mit.

Meine Renditeerwartung basiert auf einer systematischen Auswertung verschiedener Tools, kombiniert mit einer anschließenden Durchschnittsberechnung der Ergebnisse. Ich bin mir jedoch bewusst, dass die tatsächliche Rendite von zahlreichen Faktoren abhängt, die sich teilweise unvorhersehbar entwickeln können. Zu diesen Faktoren gehören beispielsweise Markttrends, geopolitische Ereignisse, wirtschaftliche Rahmenbedingungen sowie unternehmensspezifische Entwicklungen. Daher sollte meine Einschätzung lediglich als ein Anhaltspunkt betrachtet werden und nicht als verbindliche Aussage oder Garantie für zukünftige Entwicklungen.

Die Ermittlung eines fairen Aktienwerts ist eine besonders anspruchsvolle Aufgabe, da sie viele unterschiedliche Variablen einbezieht. Für mich ist klar, dass es keine einfache, allgemeingültige Formel gibt, die in jeder Marktsituation zuverlässig funktioniert. Aus diesem Grund stütze ich mich auf eine Kombination verschiedener Ansätze und Analysen.

Letztlich zielt mein Ansatz darauf ab, ein umfassendes Bild zu erhalten, ob eine Aktie aus meiner Sicht unter- oder überbewertet ist. Dennoch bleibt die Einschätzung immer subjektiv und mit Unsicherheiten behaftet, da selbst die besten Analysen zukünftige Ereignisse nicht vollständig antizipieren können.

Mein Ziel ist es, meinen Lesern nicht nur eine rationale, datenbasierte Perspektive zu bieten, sondern auch ein Verständnis dafür, dass Bewertungen und Renditeerwartungen immer im Kontext des Marktes und der individuellen Anlagestrategie gesehen werden müssen.

Die Aktie scheint aktuell unter ihrem durchschnittlichen Bewertungsniveau gehandelt zu werden. Der Kurs liegt derzeit unter dem fairen Wert und im unteren Bereich des Prognosekorridors. Die Simulation zeigt eine hohe erwartete Rendite von 20,9 % aufs Jahr, wobei Dividenden einen Anteil von 4,1 % beisteuern.

In den letzten zehn Jahren konnte Pernod Ricard seinen Gewinn jährlich um durchschnittlich 4,95 % steigern. Die letzten fünf Jahre waren mit einem Zuwachs von 8,59 % besonders stark, was zeigt, dass das Unternehmen zuletzt an Dynamik gewonnen hat. Für das aktuelle Jahr wird jedoch ein Gewinnrückgang von 7,31 % erwartet. Das deutet darauf hin, dass kurzfristige Herausforderungen wie schwächere Nachfrage in wichtigen Märkten oder wirtschaftliche Unsicherheiten das Geschäft belasten könnten.

In den letzten zehn Jahren konnte der Umsatz jährlich um 3,25 % gesteigert werden – also eher solides, aber kein überragendes Wachstum. In den letzten fünf Jahren lief es mit 7,28 % deutlich besser, was zeigt, dass das Unternehmen zuletzt mehr Schwung hatte. Für dieses Jahr sieht es allerdings nach einem Rückgang von 2,99 % aus.

Die Informationen, Analysen und Bewertungen, die ich in diesem Blog teile, dienen ausschließlich zu Informationszwecken und stellen keine Anlageberatung oder Empfehlung zum Handeln dar. Alles, was ich hier schreibe, basiert auf meiner persönlichen Meinung und meinen eigenen Recherchen. Ich kann nicht garantieren, dass die Informationen immer aktuell, vollständig oder korrekt sind. Es besteht keine Partnerschaft zwischen den Firmen. Alle Informationen sind öffentlich zugänglich und sollten immer von dir gegengeprüft werden.

Bitte bedenke, dass Investitionen in Aktien und andere Finanzprodukte mit erheblichen Risiken verbunden sind. Es besteht immer die Möglichkeit, dass du dein eingesetztes Kapital ganz oder teilweise verlierst. Bevor du eine Investitionsentscheidung triffst, solltest du zwingend deine eigene Recherche durchführen und gegebenenfalls einen professionellen Finanzberater konsultieren.

Ich übernehme keine Haftung für Verluste oder Schäden, die aufgrund von Entscheidungen entstehen, die du auf Grundlage der hier bereitgestellten Informationen triffst. Denke daran, dass vergangene Erfolge keine Garantie für zukünftige Ergebnisse sind.

Deine Entscheidungen und die daraus resultierenden Konsequenzen liegen in deiner eigenen Verantwortung.

Vielen Dank